※本記事は広告・プロモーションを含みます。

| 監修者 | |

| 株式会社400F オンラインアドバイザー 松井 大輔 1級ファイナンシャル・プランニング技能士 / CFP® / 証券外務員一種 この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

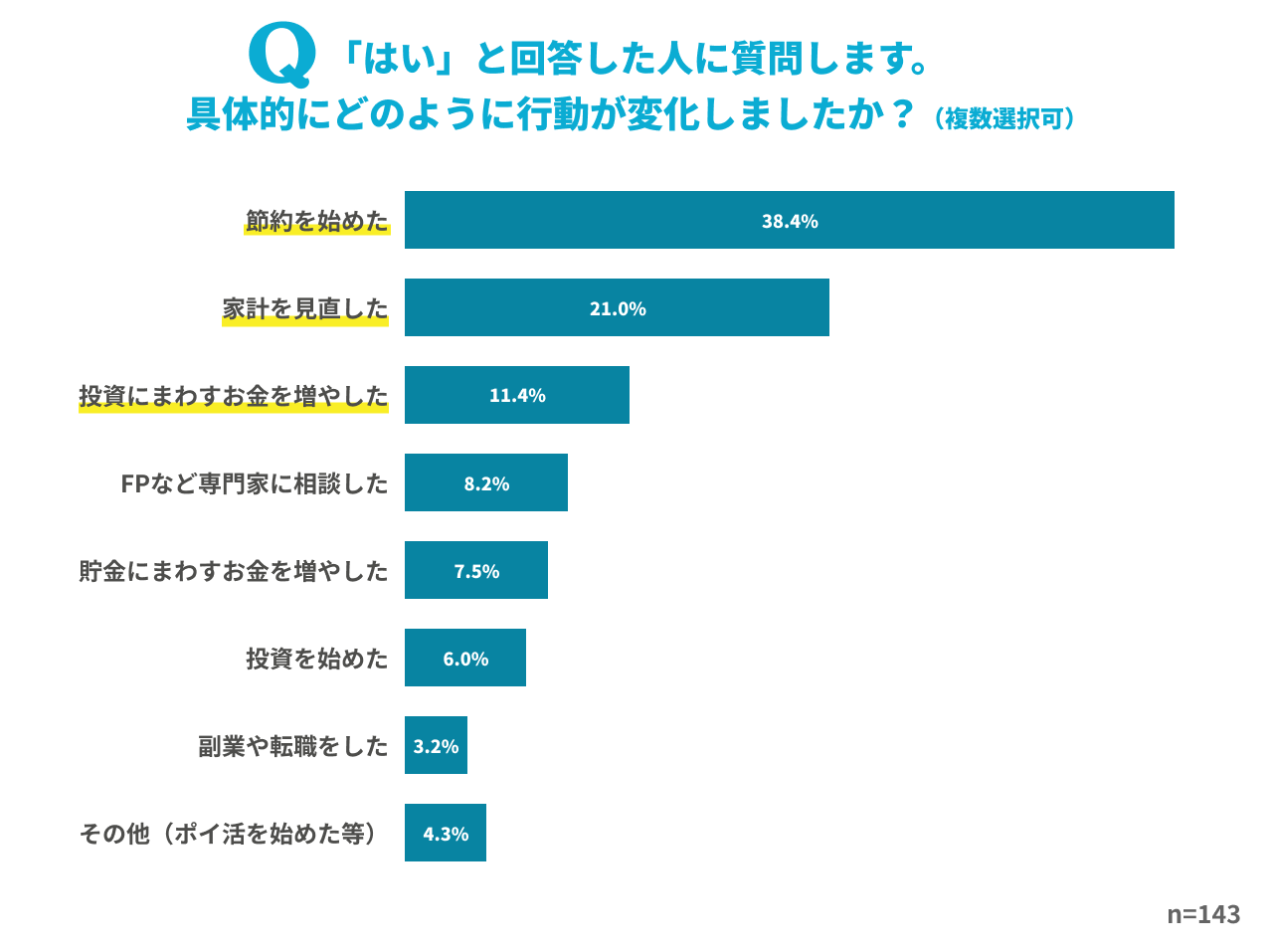

家計診断・相談サービス「オカネコ」が、ユーザーを対象に行った「円安・物価上昇による家計意識」のアンケート調査では、約9割の人が今後の家計に対して不安を抱いています。

また、不安があると回答したユーザーの約4割は、日々のお金の使い方を節約するようになったと回答しています。

これから節約を始めようと考えている方も多いと思いますが、「何から節約を始めれば良いかわからない」という方も少なくありません。

また、普段から節約を心がけているつもりでも、なかなか貯金が増えなかったり、なぜか毎月の収支が赤字になったり、もっと効率のよい節約方法を知りたいという方も多いのではないでしょうか。

そこで、本気で節約に取り組みたい方に向けて、固定費・変動費の節約術を「家計の節約リスト」でまとめてご紹介します。リストを活用して節約に取り組めば、着実に貯金を増やせるようになるので、ぜひ参考にしてみてください。

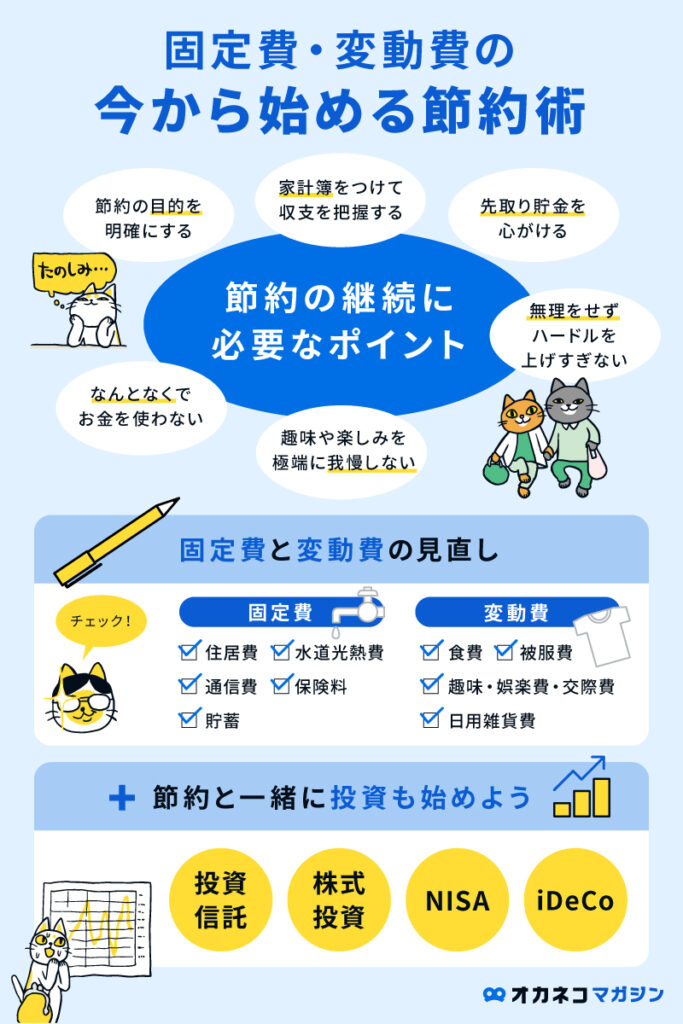

- 節約を継続するためには、目的を明確にし、家計簿をつけて収支を把握しながら、無理のない範囲で現実的な目標を立てながらお金の使い方を工夫することが大切

- 「家計の節約リスト」からまずは固定費の見直しがおすすめ。固定費の中でも特に「住居費・水道光熱費・通信費・保険料・貯蓄」を見直すことで大きな節約効果が期待できる

- 節約効果を実感できるようになったら、浮いた分のお金で投資にも挑戦。初心者の方におすすめなのは少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用してくれる「投資信託」

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

家計の節約リスト一覧

はじめに、家計の節約リストをご紹介します。本リストを活用して節約すべき項目を見つけましょう。

| 家計の節約リスト一覧 | |||

|---|---|---|---|

| 費用 | 項目 | 節約術 | |

| 固定費 | 住居費 | ・更新タイミングに家賃交渉をする ・家賃相場の低いエリアを選ぶ ・適切な家賃の物件に引っ越す ・中古物件やリノベーション物件を選ぶ | |

| 水道光熱費 | ・電力・ガス会社を見直す ・お風呂の残り湯を活用する ・待機電力を抑える ・省エネ家電に買い替えを検討する ・電子レンジや電気ケトルを活用する | ||

| 通信費 | ・スマホを格安SIMに乗り換える ・ネット回線の加入プランを見直す ・WiFiやサブスクの加入プランを見直す | ||

| 保険料 | ・保険の見直しをする ・保障内容の重複を確認する | ||

| 貯蓄 | ・NISAを検討する ・iDeCoを検討する | ||

| 変動費 | 食費 | ・外食を控え、自炊を心がける ・1ヶ月の食費の予算を決める ・使い切れる食材を購入する ・昼食はお弁当を用意する ・プライベートブランド商品を購入する ・安くて幅広い料理に使える食材を選ぶ ・特売やセール日にまとめ買いする ・買い物する日を決めて、衝動買いを防ぐ ・コンビニや自販機は利用しない ・作り置きレシピや冷凍保存を活用する | |

| 被服費 | ・年間で予算を決めて、計画的に購入する ・良い物を長く使う ・セール時に購入する ・フリマアプリ、オークションを活用する ・着ていない服は処分する | ||

| 趣味・娯楽費・交際費 | ・キャンペーン時期や年パスを活用する ・無料のイベントを探す ・映画はサービスデーの日に観に行く ・図書館やレンタルを活用する ・月に参加する飲み会の回数を決める | ||

| 日用雑貨費 | ・詰め替え用や大容量は単価を計算する ・日用品のストックは最小限にする ・必要な日用品リストを作り、無駄づかいを防止する | ||

これらの節約ポイントはあくまで一例です。上記以外に節約できるポイントを見つけたら追記していき、自身の世帯環境に合わせたオリジナルのリストを作るのもおすすめです。

これから上記リストの項目ごとの節約ポイントを解説していきますが、その前に「節約を継続するための大前提の知識」から確認していきましょう。

監修者

監修者月々1万円の節約であっても、30年間継続すれば360万の節約になります。 日々、教育資金の貯蓄や住宅ローンの支払いなど、人生は同時進行で進むので大変なことも多いと思いますが、上記のリストを参考に、できることからちょっとずつ工夫を重ねて、節約できている状態を作っていきましょう。

大前提:節約の継続に必要なポイント

節約を始める前に、節約の継続に必要な6つのポイントを解説します。

上記の6つのポイントは、改めてみると当たり前のことのように感じられるかもしれません。

ですが、ぼんやりと認識した状態よりも、明確に意味を理解しておいたほうが、節約する際により役立つ知識となります。当然のことと思う内容もあるかもしれませんが、ここで改めて確認しておくようにしましょう。

家計簿をつけて収支を把握する

節約を継続するには、まずはじめに家計簿をつけて1ヶ月あたりの収支を把握することが必要不可欠です。家計簿をつけておけば、自身や家族が何に対してお金を使ったのかを振り返ることができ、無駄遣いを節約できます。

最近では、パソコンやスマートフォンで使える家計簿アプリが登場しており、クレジットカードや銀行口座と連携して自動的に仕分けしてくれる便利なサービスもあります。

毎月の家計管理ができる専用アプリとプリペイドカード機能が一体化した「B/43(ビーヨンサン)」やキャッシュカード・クレジットカード・デビットカード・ポイントカードが一体となった「Oliveフレキシブルペイ」は使った金額が自動的にアプリに反映されるので、家計管理が簡単にできます。

スマホアプリなら、レシートや領収書をカメラで撮影するだけで記録を残せるので、手間を掛けずに家計簿をつけられます。

これまでに家計簿をつけようとして長続きしなかった方も多いかもしれませんが、節約しようと思い立ったことをきっかけに、改めて家計簿をつけることに挑戦してみましょう。

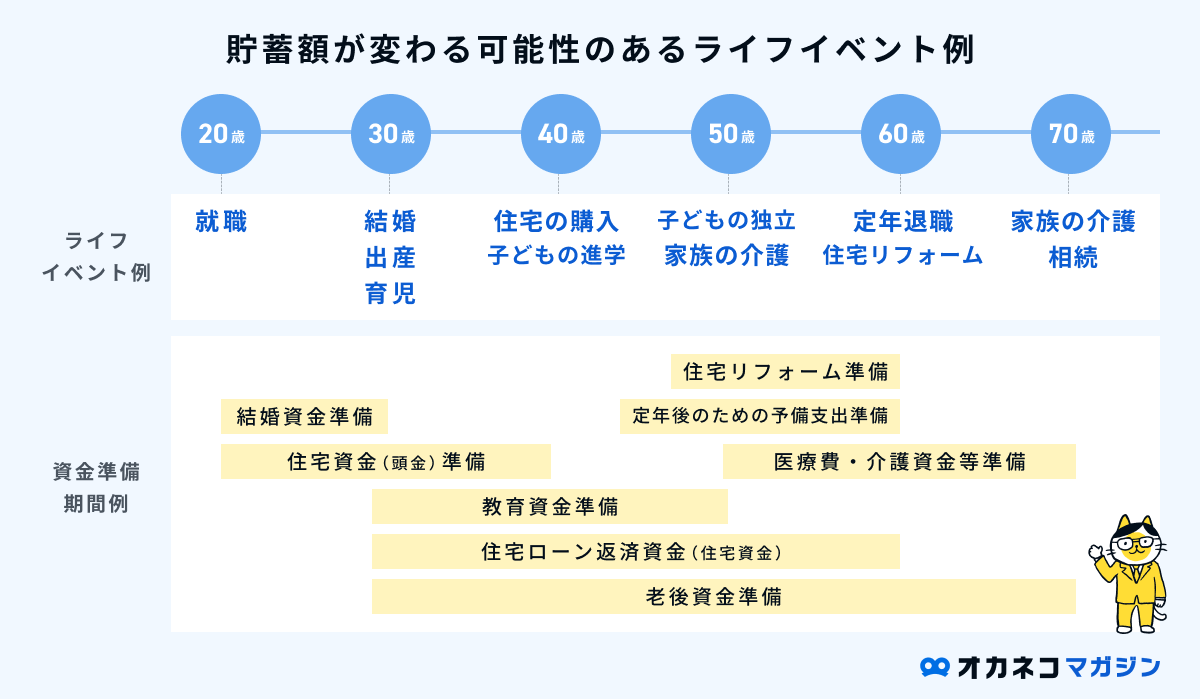

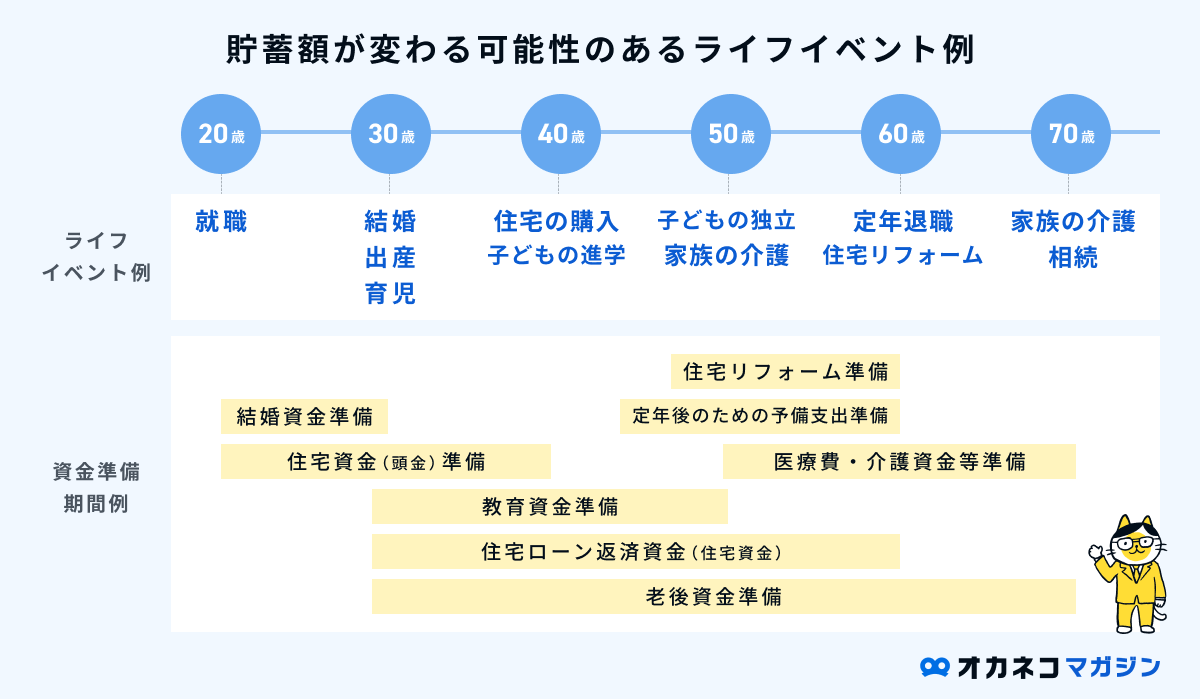

ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

節約の目的を明確にする

つぎに、「何のために節約をするのか」という目的を明確にしておくことが大切です。無駄遣いを減らして、浮いた分のお金を貯金に回そうと考える方は多いかもしれませんが、目的が定まっていないと途中で挫折してしまう可能性が高いです。

そこで、ライフプランニングをとおして見えてきた目標や目的をもとに貯金の計画を立てることで、おのずと節約をするために何をすべきかが見えてきます。たとえば、「1年後に海外旅行をするために120万円の貯金を作る!」という目的を立てた場合は、1ヶ月あたりに10万円の貯金が必要だと計算ができます。

ご自身の将来のライフプランの見直しをきっかけに、いつ・いくらお金がかかりそうかを一度考えてみるのがおすすめです。そうすることで、今いくら貯金すべきかがはっきりするでしょう。

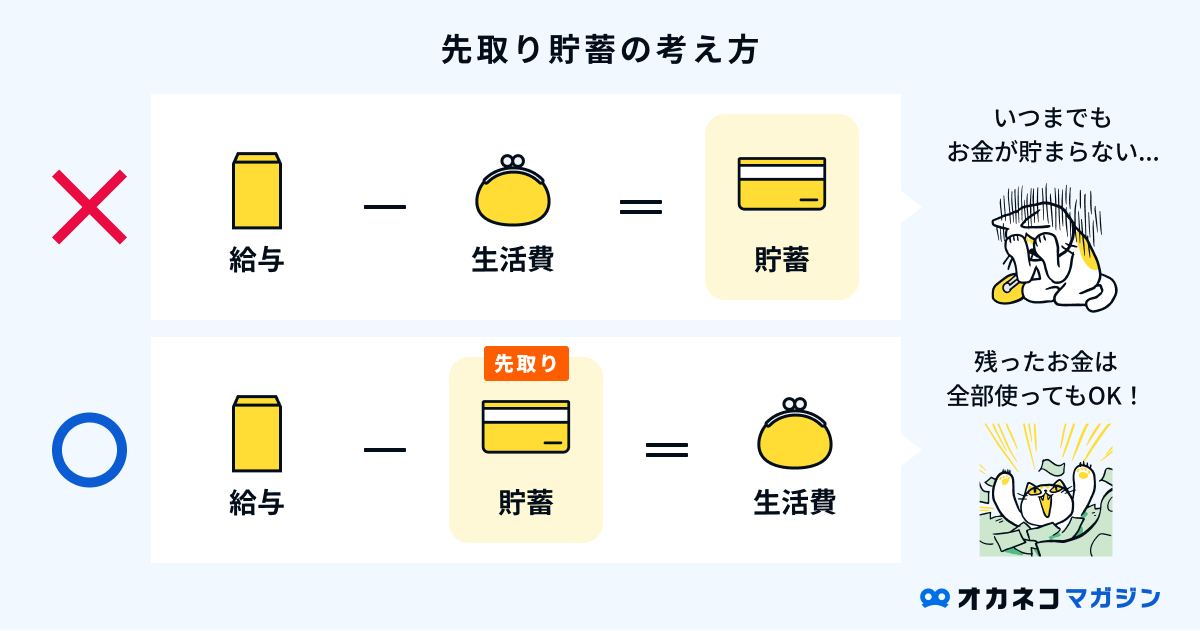

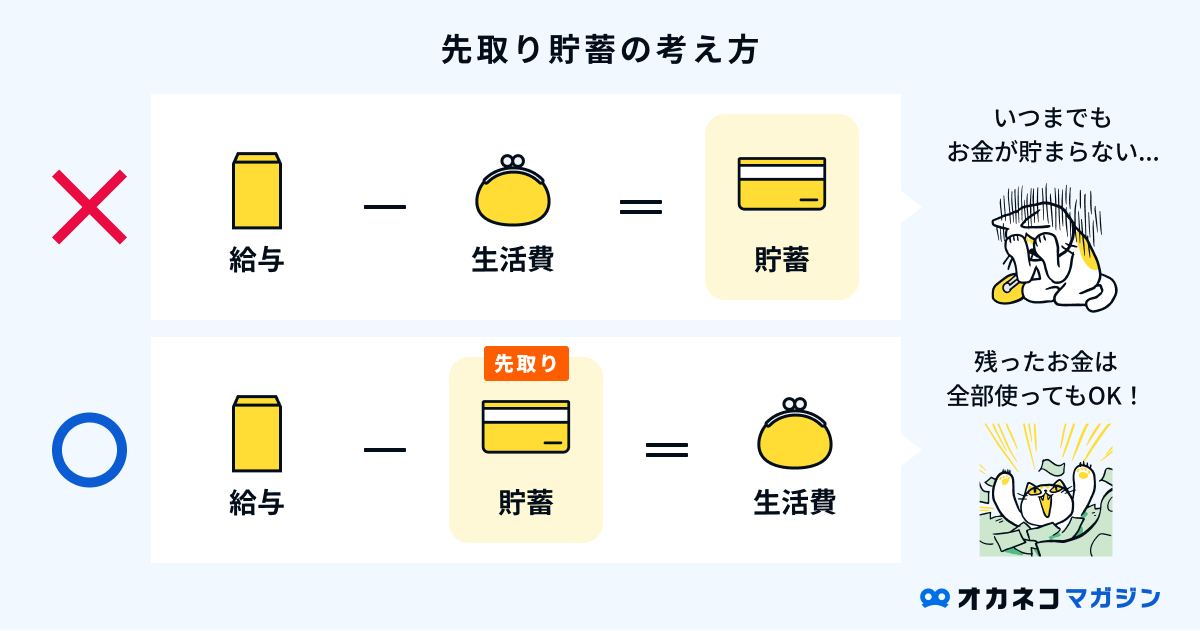

先取り貯金を心がける

節約を意識しているのになかなか貯金が増えずにお困りの方は、これからは「先取り貯金」を心がけましょう。先取り貯金は、収入を得たタイミングで真っ先に一定額を貯金に回してしまい、残ったお金で生活をやりくりするという貯金方法です。

これまでは月末に残った分のお金を貯金に回そうとしていたかもしれませんが、私たち人間は、手元にお金が残っているとついつい無駄遣いが増えてしまい、計画的に貯金をすることが難しくなりがちです。

そうした事態を防ぐためにも、次の給料日や収入を得たタイミングで、先に一定額を貯金へ回すクセを身に付けましょう。

先取り貯金に回す金額は、手取り収入の2〜3割程度が良いとされています。ただし、世帯によって毎月の支出額は異なるので、家計簿で収支を把握してから、生活に支障が出ない範囲で先取り貯金を実践するようにしてください。

「なんとなく」でお金を使わない

セールやクーポンで安くなっているからといって、特に使う予定がないモノを購入してしまうこともあるでしょう。

ですが、日々の生活のなかで、「なんとなく」でお金を使う機会が多いとなかなか節約を継続することはできません。

「それは本当に必要なもの?」「家にあるもので代用できない?」「本当にいま購入する必要がある?」という具合に、なんとなくの理由で購入しようと思ったときは、自問自答するようにしてみてください。

趣味や楽しみを極端に我慢しない

お金を節約することは大切ですが、趣味や楽しみを極端に我慢しすぎるのもよくありません。

趣味や楽しみを我慢することがストレスになり、そのストレスが引き金となって、いままでの節約生活のリバウンドで無駄遣いが増えてしまいます。

事前に予算を決めておき、趣味を楽しみながらも、無理のない範囲で節約を続けることを意識しましょう。

無理をせず、ハードルを上げすぎない

節約をする際は、無理をせず、節約のハードルを上げすぎないことが大切です。特に、家計簿をつけた後に起こりやすいケースですが、食費や交際費などの削減できそうな項目を切り詰めすぎてしまう人が大勢います。

たとえば、ひと月の食費を2万円に抑えようとした場合、1ヶ月を30日で計算すると、1日あたりの食費はおよそ667円です。

すべての食事を自炊で賄えるのであれば問題ありませんが、仕事や家事で忙しく、自炊が難しい日もあるでしょう。そのような生活を続けていても、途中で挫折してしまい、その反動でお金を無駄遣いしてしまうことになりかねません。

節約は継続してこそ意味があるので、現実的な目標を立てて、無理のない範囲でお金の使い方を工夫するようにしてください。

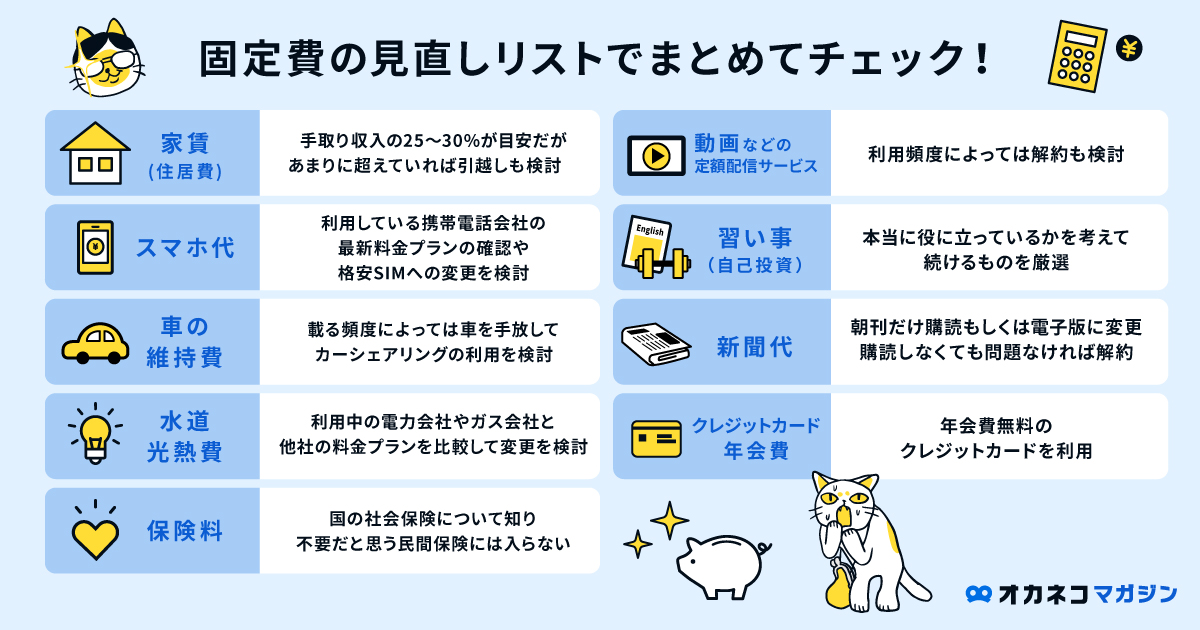

固定費の見直し

「固定費」を見直すことで、大きな節約効果が期待できます。特に節約効果の高い固定費は、以下の5項目です。

何から節約を始めれば良いかわからない方は、まずはこちらの5つの見直しから始めましょう。

住居費の見直しポイント

住居費の節約ポイント

- 更新タイミングに家賃交渉をする

- 家賃相場の低いエリアを選ぶ

- 中古物件やリノベーション物件を選ぶ

- 住宅ローンの「繰り上げ返済」や「借り換え」を検討する

一般的に、家賃は手取り収入の3割程度に抑えるのが良いとされています。たとえば、手取り収入が30万円の場合は、家賃は9万円前後が理想です。

家賃の負担が大きい場合は適切な家賃の物件への引っ越しを検討するか、契約更新のタイミングで家賃交渉をしてみるのも良いでしょう。

住宅ローンを利用している場合は、「繰り上げ返済」で当初の予定よりも前倒しで返済したり、今よりも低金利の住宅ローンに「借り換え」をすることで、返済負担が軽減できる可能性があります。ただし、金利等の状況によってはほとんどメリットがないこともあるため、事前にしっかりと計算してから検討しましょう。

以下のサイト(モゲチェック)では、各金融機関のさまざまな住宅ローンが一覧で表示され、簡単に比較検討ができます。金利だけでなく諸費用はいくらかかるのか、どのような団体信用生命保険が付いているのかなどの確認も可能。

ほかにもAIが審査に通りやすく自分に合う住宅ローンを提案してくれたり、銀行に行かなくても自宅で事前審査までスムーズに行うことができるので、住宅購入を検討している方はぜひ試してみてください。

水道光熱費の見直しポイント

水道光熱費の見直しポイント

- 電力・ガス会社を見直す

- お風呂の残り湯を活用する

- 待機電力を抑える

- 省エネ家電に買い替えを検討する

- 電子レンジや電気ケトルを活用する

水道光熱費の節約は、洗濯や掃除にお風呂の残り湯を活用したり、使わない家電のコンセントを抜いて待機電力を抑えるなど普段の生活から意識することが大切ですが、契約している会社の変更やプランの見直しでも、大きく節約できる可能性があります。

電気とガスを同じ会社にするとセット割が適用されてお得になることもあるので、一度契約をプランを見直してご家庭にあったものを見つけると良いでしょう。

でんき・ガスの見直しで

かんたん固定費削減

| 電気・ガスの比較は エネチェンジ | ・3人世帯なら平均28,311円電気代を節約!(※1) ・工事も解約も不要で、かんたん乗り換え ・キャンペーンコード「400F」でアマギフ500円分プレゼント! | 公式サイトを見る | |

通信費の見直しポイント

通信費の節約ポイント

- スマホを格安SIMに乗り換える

- ネット回線の加入プランを見直す

- WiFiやサブスクの加入プランを見直す

家庭で利用するWiFiで、WiMAX + 5Gやモバイルルーター(ポケットWiFi)を利用する人は少なくないと思いますが、スマホのテザリングの利用を検討するなど、利用頻度を踏まえて契約内容を改めて確認してみることをおすすめします。

スマホ料金については、使用するデータ容量に応じて適切なプランに変更したり、不要なオプションの解約、格安SIMへの切り替えなど、利用料金を安く抑えるための手段が多くあります。

例えばドコモやau、ソフトバンクの大手キャリアを利用している場合、毎月1万円近くの利用料金がかかる場合がありますが、格安SIMを利用すれば月額1,000円~4,000円程度に抑えることができるでしょう。(※1)

また、子どもに持たせるスマホも、料金が安く小容量のプランがある格安SIMがおすすめです。会社によってフィルタリング機能がつけられたり、家族割が適用されるプランもあります。(※2)

一度見直してしまえばずっと節約効果が続くので、これを機にスマホのプランを見直してみましょう。

(※1)毎月のスマホ・携帯料金を安くしたい方へ!ドコモ・au・ソフトバンクの料金を安くする方法とは?|モバレコ

(※2)小・中学生の子供に持たせるスマホにおすすめの格安SIM8選 &スマホ4選|モバレコ

保険料の見直しポイント

保険料の見直しポイント

- 生活スタイルにあわせた適切な保険に加入する

- 保障内容の重複を確認する

保険は大きく分けると、人の生死に対して保障がある「生命保険」と、偶然の事故で発生した損害に対して保障される「損害保険」の2種類があります。生命保険を見直す際は「保障内容・保障額(保険金)・保障期間」の3点を重視して見直しを行うようにしてください。

たとえば、子どもが生まれたけど独身時代に加入した保険のままであれば、万一のときに保障が足りなくなる可能性があります。反対に、子どもがすでに独立をしているのに見直しをしていなければ、過剰な保障内容に対して無駄な保険料を支払っているかもしれません。

生命保険の見直しは、結婚や出産、子どもの独立など、ライフステージが変化したタイミングで行うのが大切です。ただし、保険料を節約するために保障内容を削りすぎてしまっては、病気やケガのリスクに対して保障が不十分となる可能性があるので注意しましょう。

一方、自動車保険や火災保険などの損害保険は、基本的には代理店で契約するよりも通販型(ダイレクト型)で契約したほうが保険料を節約できます。保障内容が重複している場合も多いので、保障内容をしっかりと見比べて、重複している部分の削減に努めてください。

ご自身で判断するのが難しい場合は、FPなどお金のプロに相談しましょう。オカネコでは無料チャットでプロに保険の相談が可能です。まずは3分ほどの家計診断をして、コメント欄に「保険を見直したい」と書けば、複数のプロからメッセージが届きます。ご自身に合いそうな方を選んで、ぜひ気軽に相談してみてください。

自動車保険の見直し、特に代理店型から通販型への見直しは手っ取り早く節約できるポイントです。保険会社が変わる場合であっても等級の引継ぎは可能ですので、満期の少し前のタイミングでご検討いだくとよいでしょう。

また、可能であれば水道光熱費削減のため、太陽光パネルの設置や電力会社への売電も、長期目線で考えると検討してみてもよいかもしれません。

貯蓄の見直しポイント

貯蓄方法の見直しポイント

今は低金利時代が続き、銀行口座の預貯金の利息でお金を増やすことは期待できません。「現金で貯金していれば元本割れをしない」と思っている方も多いですが、仮にインフレで日本円の価値が下がった場合、実質的に資産が目減りします。

生活費や緊急時の貯蓄を除いた余剰資金は、NISAやiDeCo(個人型確定拠出年金)などの制度を利用して、資産運用に回したほうが効率良く貯金ができるでしょう。

NISAやiDeCoは、毎月1,000円程度の少額から積立投資を始められ、税制上の優遇措置も受けられます。現金で貯金をしている方は、この節約をきっかけに資産運用への挑戦も検討してみてください。

参照 : iDeCo公式サイト

参照 : NISAとは?|金融庁

変動費の見直し

節約効果が非常に高い固定費の見直しポイントを解説してきました。次は、支出額の予測が難しい「変動費」の節約ポイントを解説します。

なお、これら4項目の変動費の見直しより、固定費の見直しのほうが優先度は高めです。まだ固定費の見直しをしていない方は、固定費で節約できる箇所を見直してから、変動費の節約に取り掛かりましょう。

食費の見直しポイント

食費の節約ポイント

- 外食を控え、自炊を心がける

- 1ヶ月の食費の予算を決める

- 使い切れる食材を購入する

- 昼食はお弁当を用意する

- プライベートブランド商品を購入する

- 安くて幅広い料理に使える食材を選ぶ

- 特売やセール日にまとめ買いする

- 買い物する日を決めて、衝動買いを防ぐ

- コンビニや自販機は利用しない

- 作り置きレシピや冷凍保存を活用する

食費を節約するためには、外食や中食を控えて、なるべく自炊を心がけることが大切です。

外食や中食では1食で1,000円近い金額になることも多いですが、食材の価格によるものの、自炊をすれば1食あたり300〜500円程度に節約することも可能です。

仮に、1日あたりの食費が1,000円×3食で3,000円の場合、自炊をして1日あたり1,500円以下に抑えられれば、ひと月で45,000円以上の食費を節約できます。

自炊をする際は、特売やセール日に使い切れる分の食材をまとめて購入し、作り置きレシピや冷凍保存を活用するのがおすすめです。

なお、食費を節約するために1日1食しか食べない、おにぎり1個で済ませるなど、無謀な食事制限はやめましょう。体を壊す危険性があるうえ、病気やケガで入院することになれば、食費の節約以上の大きな出費になりかねません。働けなくなったときのリスクを考えると、食費は節約しながらも、栄養バランスはしっかりと意識することを心がけてください。

被服費の見直しポイント

被服費の節約ポイント

- 年間で予算を決めて、計画的に購入する

- 良い物を長く使う

- セール時に購入する

- フリマアプリ、オークションを活用する

- 着ていない服は処分する

ウィンドウショッピングなどを楽しんでいると、ついつい素敵な衣服をみつけて衝動買いしてしまうこともあるかもしれません。

ですが、衝動買いで際限なくお金を使ってしまっては、節約を継続することはできないので、あらかじめ1年間での予算を決めておき、計画的に購入することを心がけてください。

着ていない衣服の断捨離をすれば、自分が持っている衣服の見直しができ、似たデザインの服を誤って購入してしまうことも防げます。

子どもがいる世帯においては、フリマアプリやオークションを活用して、子どもの成長に合わせて衣服の売買を行うことで被服費の節約が可能です。

趣味・娯楽費・交際費の見直しポイント

趣味・娯楽費・交際費の節約ポイント

- キャンペーン時期や年パスを活用する

- 無料のイベントを探す

- 映画はサービスデーの日に観に行く

- 図書館やレンタルを活用する

- 月に参加する飲み会の回数を決める

趣味や娯楽費、交際費にある程度のお金を使うことは、日常生活をゆたかにする意味でも非常に大切です。かといって、節約を意識しておかないと、際限なくお金を使ってしまうことになりかねないので注意が必要です。

たとえば、映画館や遊園地などの娯楽施設に行くのが好きな方は、キャンペーンの時期や年パスを活用すると費用を節約できるでしょう。読書が趣味な方は、図書館やレンタルを活用することで書籍の購入費用を節約できます。

また、人との交流が好きでイベントや飲み会に参加する機会が多い方は、月に参加する飲み会の回数を決めておくなど、多少の我慢をすることも大切です。

日用雑貨費の見直しポイント

日用雑貨費の節約ポイント

- 詰め替え用や大容量は単価を計算する

- 日用品のストックは最小限にする

- 必要な日用品リストを作り、無駄づかいを防止する

普段の生活をするうえで必要な日用雑貨費ですが、「いつか使うかもしれない」「もう残り少なかったかも」など、なんとなくの理由で買い物をしてしまうことも少なくありません。

日用雑貨費を節約するには、日用品のストックを最小限に抑えつつ、必要な日用品リストを作っておくことで無駄遣いを防止できます。

また、詰替え用や大容量の日用品を購入する場合は単価を計算して、それが本当にお得な内容なのかを吟味するクセも身に付けましょう。

節約と一緒に、投資も始めよう

固定費と変動費の見直しポイントについて詳しく解説してきました。ポイントを踏まえたうえで見直しを実践していただければ、普段のお金の使い方を節約できるようになり、日常生活にもゆとりが出てくるでしょう。

節約効果を実感できるようになったら、浮いた分のお金で「投資」にも挑戦してみましょう。これまで投資に挑戦したことがない方におすすめの資産運用としては、次の4つが挙げられます。

現金で貯金をしたいと考えている方も多いと思いますが、昨今の日本は低金利状態が続いているため、銀行に預けているだけでは貯金を増やすことができません。

仮にインフレが発生して日本円の価値が下がった場合、銀行に預けている金額は変動しませんが、物価上昇の影響で実質的に資産が目減りする事態になってしまいます。

将来を見据えて節約に取り組んだ今のタイミングで、投資へ挑戦することも検討してみてください。

冒頭のとおり、月々1万円節約して、それを30年間継続した場合、360万円の節約になります。その分を複利5%で運用できれば合計で約800万もの差がついてきます。

老後資金など、長期で使わないお金の積み立ては、ぜひ投資に回してお金に働いてもらいましょう。長期の運用は短期よりもリスクが低減され、安定した資産運用が実現します。

投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用し、その運用で利益が出た場合に配当金が受け取れる運用方法です。

初心者の方におすすめの理由は、少額から資産形成を開始でき、投資家の代わりにプロの専門家が運用を行ってくれるので、自分で売買のタイミングを判断しなくて良いというメリットがあるためです。

投資信託による運用は、株式や債券、不動産など、多岐に渡る分散投資で行われるので、リスク分散が可能な点もメリットといえます。

一方で、投資信託で運用をする際には、定期的な運用コストが発生する点には注意が必要です。また、元本保証がされているわけではないため、市場相場によっては元本割れを起こしてしまう可能性もあります。

運用先を選ぶためにはある程度の金融知識も必要です。どれにすべきか迷ったときは、ファイナンシャル・プランナーなどの専門家に相談してみましょう。

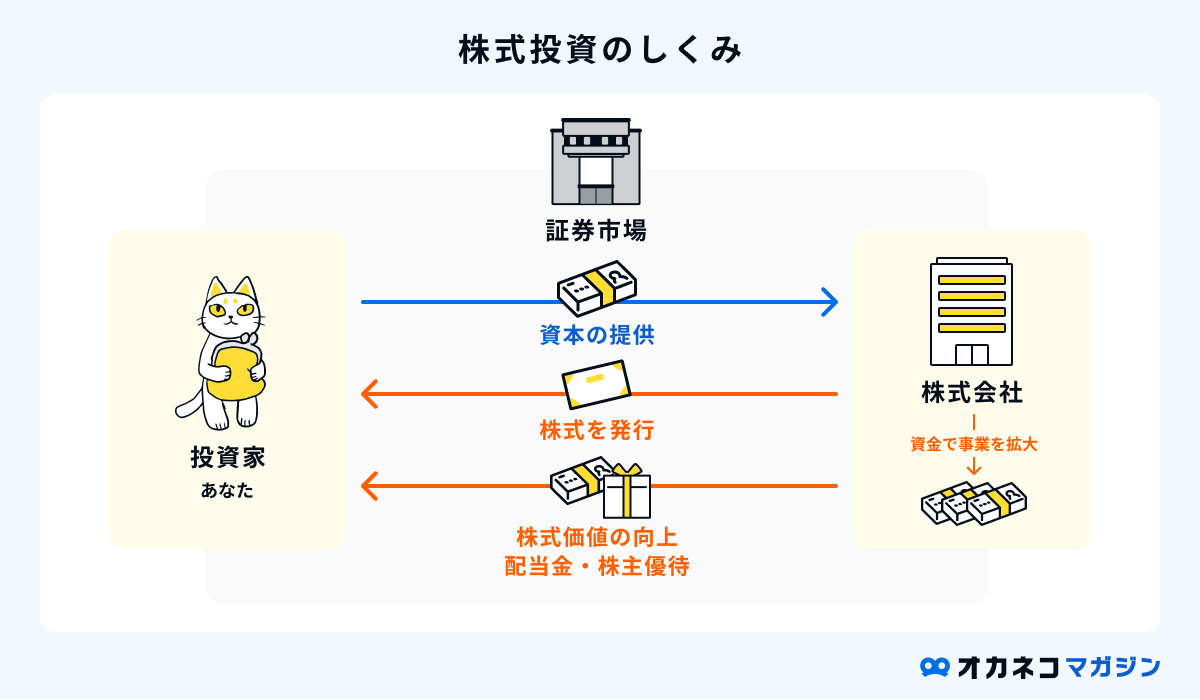

株式投資

株式投資は、証券会社に口座を開設し、企業の株式を購入して利益を得る運用方法です。投資の王道ともいえる方法で、株式の売買益によるキャピタルゲイン、または株主に分配される配当金によるインカムゲインの2軸で利益を得ます。

従来の株式投資は、購入可能な1単元が100株や1,000株に設定されていることが多く、数十万円を超える資金が必要となるケースが一般的でした。

昨今では、数万円から購入可能なミニ株が登場しており、資金が少ない方でも株式投資に挑戦できるようになりました。

ただし、株価は景気や企業の不祥事などで暴落してしまうリスクがあり、相場によっては元本割れが発生する場合があります。成長が見込める銘柄選びや、売買するタイミングなどをしっかり見極めることが大切です。

常に知識を吸収する貪欲さが求められるので、まずは投入資金が少なく済むミニ株から始めて、本格的な株式投資に少しずつ慣れていきましょう。

NISA

NISAは決められた年間非課税枠内の投資であれば、得られた利益が非課税になる税制優遇制度です。

2024年より新NISA制度が始まり、非課税保有期間は無期限化かつ年間非課税枠が大幅に拡大され、よりメリットの大きい資産形成手段となりました。

旧NISA制度では、一般NISAとつみたてNISAが年単位の選択性で、両者の併用ができませんでしたが、新NISAでは「成長投資枠」と「つみたて投資枠」の2つの併用が可能です。

毎月の長期の積立投資は「つみたて投資枠」で、株主優待や配当目当ての株式投資や一括投資は「成長投資枠」で、などとうまく使い分けられると、新NISAのメリットを最大限享受できるでしょう。

なお、2023年までのNISA・つみたてNISAの買付・積立投資は2023年で終了となりましたが、2024年以降の新NISA制度とは別枠で非課税保有枠が継続されます。

NISA口座におすすめ!

おすすめのネット証券口座

| SBI証券 | ・国内株式個人取引シェアNo.1(※1) ・投資初心者におすすめ! | 公式サイトを見る | |

| 楽天証券 | ・NISA口座開設数3年連続No.1(※2) ・楽天ポイントも貯まる! ・2023年10月1日より、手数料コースを「ゼロコース」に設定で手数料無料 | 公式サイトを見る | |

※2 : 主要ネット証券5社(auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(かな順))で比較。2023年3月30日現在、楽天証券調べ

NISA口座におすすめ!

おすすめのネット証券口座

| SBI証券 | ・国内株式個人取引シェアNo.1(※1) ・投資初心者におすすめ! | |

| 公式サイトを見る | ||

| 楽天証券 | ・NISA口座開設数3年連続No.1(※2) ・楽天ポイントも貯まる! ・2023年10月1日より、手数料コースを「ゼロコース」に設定で手数料無料 | |

| 公式サイトを見る | ||

※2 : 主要ネット証券5社(auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(かな順))で比較。2023年3月30日現在、楽天証券調べ

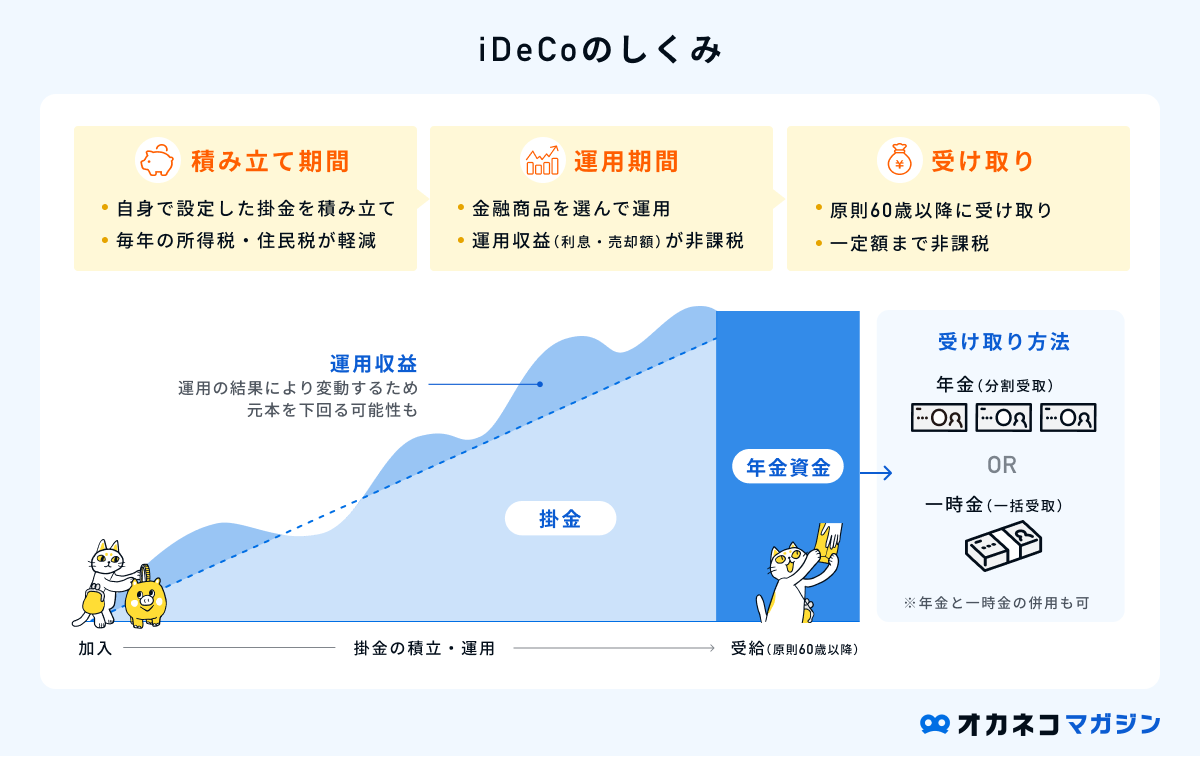

iDeCo

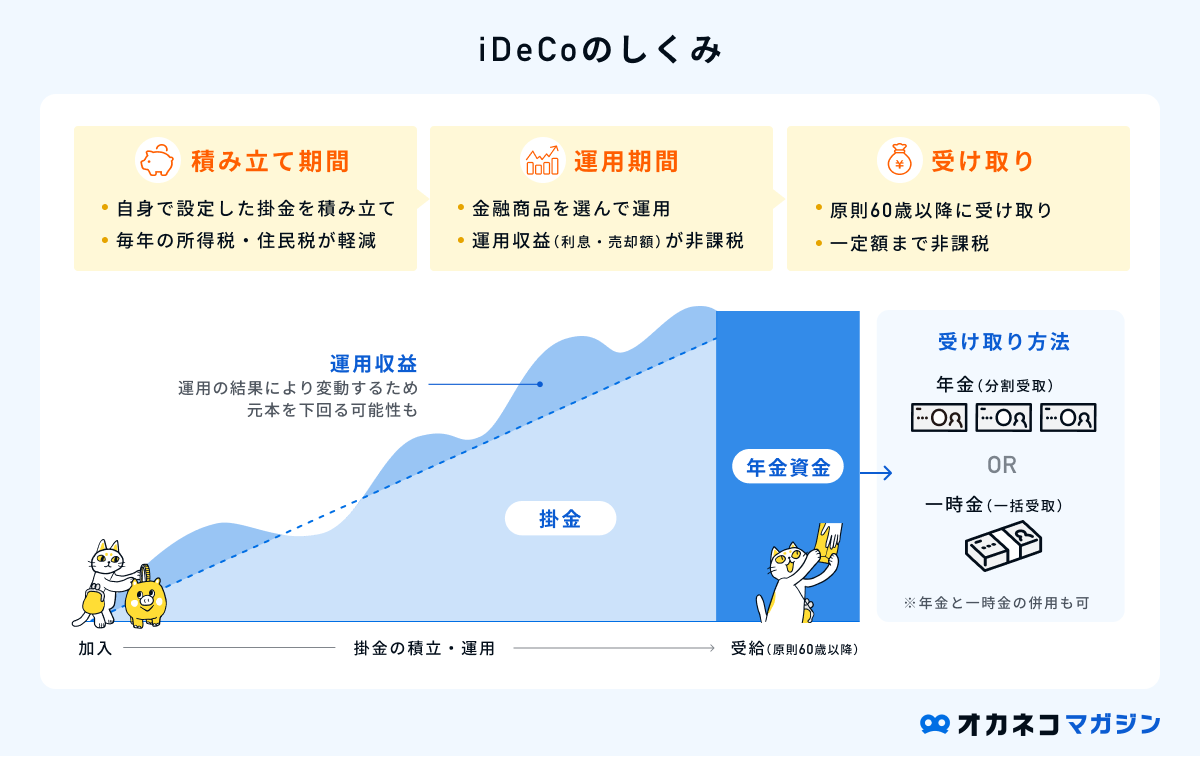

iDeCo(イデコ)は「個人型確定拠出年金」とよばれる制度で、老後を見据えた資産形成を目的とした運用方法です。

原則として60歳になるまで資産を引き出すことはできませんが、掛け金が全額所得控除の対象で、運用益が非課税になるなどの大きなメリットがあります。

また、60歳以降で資産を引き出す際にも所得控除が受けられるため、老後資金の貯蓄に備えながら税負担の軽減効果が期待できます。

なお、iDeCoの加入対象者は、国民年金の第1〜第3号被保険者や任意加入被保険者となっており、それぞれで拠出可能な限度額も異なる点にはご注意ください。

これまでのiDeCoは、「企業型DC(企業型確定拠出年金)」との併用ができませんでしたが、2022年の法改正に伴い、両者の併用が可能となりました。

より効率よく資産形成を行うことができるので、確定拠出年金制度を利用していない方は、ぜひ積極的にご活用ください。

参照 : iDeCo公式サイト

まとめ

これから節約を始めようと考えている方に向けて、固定費・変動費の節約術をリスト形式でまとめてご紹介しました。

なかなか貯金が増えない、なぜか毎月の収支が赤字で困っているという方は多いと思いますが、本記事でご紹介したリストで節約を心がければ、着実に貯金を増やせるようになります。

ただし、節約効果は継続してこそ実感できるものなので、節約の継続に必要な6つのポイントを理解したうえで、日々のお金の使い方を工夫するようにしてください。

ご紹介した以外にも節約ポイントはたくさんあるので、無理のない範囲で節約しながら、効率良く貯金を増やしていきましょう。