| 監修者 | |

| 株式会社400F オンラインアドバイザー 小河 あゆみ AFP / 証券外務員一種 / 公的保険アドバイザー この専門家にチャットでお金の相談をする(チャット相談は無料診断後に可能です) |

これから貯金に取り組もうと考えている方の中には、他の人の平均貯金額が気になる方も多いと思います。

貯金に必要な金額は人によってさまざまですが、一般的には「老後の支出 – 老後の収入」で不足する分を貯金しておく必要があるとされています。

総務省統計局の「家計調査年報(家計収支編)2021年(令和3年)家計の概要」によると、支出額から収入額を差し引くと、65歳以上の夫婦のみ世帯で毎月約2万円、65歳以上の単身世帯で毎月約1万円が不足する計算です。

また、老後を迎えてから平均寿命をまっとうするまでを約20年間と仮定した場合、普通に生活するだけで240万〜480万円が足りない計算となります。

上記の金額はあくまで生活費に限定した計算で、長い人生の中で起こり得るライフイベントを考慮すると、より多くのお金を貯金しておかなければなりません。

年代・世帯別の平均貯金額を確認しながら、老後を迎えるまでに必要な貯金額と貯蓄のコツをご紹介します。

- 平均貯金額を「世帯別」にみると、二人以上世帯の平均値は1,291万円、中央値は400万円、単身世帯の平均値は871万円、中央値は100万円という結果に

- 平均貯金額を「年代別」にみると、20代の平均貯金額が最も低く、以降は年齢が上がるにつれて平均値・中央値どちらも右肩上がりで増えていく

- 老後の生活や教育資金など今後のライフイベントや、病気やけがなどの万一に備え、今から「家計状況の見直し」「先取り貯金」「資産運用」などを始めることが大切

注記:当サイトを経由したお申し込みがあった場合、当社は提携する各企業から報酬の支払いを受けることがあります。提携や報酬の支払いの有無が、当サイト内での評価に影響を与えることのないようにしています。

1世帯あたりの平均貯金額は1,077万円

厚生労働省の「令和元年国民生活基礎調査」の所得・貯蓄の項目を参照すると、1世帯あたりの平均貯金額はおよそ1,077万円であることがわかっています。

| 1世帯あたりの平均貯金額(令和元年) | |||||

|---|---|---|---|---|---|

| 世帯 | 全世帯 | 高齢者世帯 | 高齢者世帯以外 | 児童のいる世帯 | 母子世帯 |

| 1世帯あたり平均貯蓄額 | 1,077.4万円 | 1213.2万円 | 1017.6万円 | 723.8万円 | 389.8万円 |

| 貯蓄ある | 81.9% | 80.1% | 82.7% | 84.5% | 65.0% |

| 貯蓄なし | 13.4% | 14.3% | 13.0% | 11.6% | 32.0% |

| 不詳 | 4.7% | 5.6% | 4.3% | 4.0% | 3.0% |

※参照 : 母子世帯は、さまざまな事情から配偶者のいない65歳未満の女性と20歳未満の子で構成する世帯

※参照:表番号159(CSV)世帯数-1世帯当たり平均貯蓄額、世帯類型-児童のいる世帯-65歳以上の者のいる世帯・貯蓄の有無-貯蓄額階級別|令和元年国民生活基礎調査|厚生労働省より作成

※参照 : 用語の解説|令和元年国民生活基礎調査|厚生労働省

全世帯の平均貯金額は1,000万円を超えていますが、児童のいる世帯や母子世帯はいずれも貯金が1,000万円以下です。

これらの結果は、母子世帯や児童のいる世帯は貯金がしにくい傾向にあり、65歳以上の高齢者世帯は、全世帯平均よりも多くの貯金があることを示しています。

一方、貯金なしと回答する母子世帯は3割を超えており、ひと口に母子世帯といっても、一部の高額な貯蓄をしている世帯によって平均値が大きく引き上げられていることが伺えます。

監修者

監修者平均貯蓄額1,077万円と聞いて「そんなにみんな貯金しているんだ」と思われる方もいるのではないでしょうか? しかし、大切なのは、ご自身が「いつ」「どのタイミングで」 「どの程度」の費用が必要なのかを具体的に把握し、それに向けて貯金をしていくことです。

お住まいの地域、家族構成、ライフイベントによって適正な金額は異なりますので、一度、ご自身のライフプランニングをして、貯金の目標額を確認してみましょう。

年代別の平均貯金額

次に、年代別の平均貯金額についてみていきますが、その前に統計データをみるうえで重要な「平均値」と「中央値」の違いを知っておきましょう。

- 平均値:複数の数を等分したときの値(例:0・0・6の3つの数字の平均値は2)

- 中央値:複数の数を順に並べたときの中央にくる値(例:0・0・6の3つの数字の中央値は0)

1世帯あたりの平均貯金額の項目でもお伝えしたとおり、「平均値」はすべての数値を等分したときの値なので、一部のデータの影響を受けて、数値が大幅に底上げされてしまう可能性があります。

一方、「中央値」は数値を小さい順に並べた場合にちょうど中央にくる値で、私たちが普段からイメージする平均に近しい数値。自身の貯金額と全国平均を比較する際は、「中央値」と比較するのが良いでしょう。

これらを踏まえたうえで、二人以上世帯と単身世帯それぞれの年代別の平均貯金額をご紹介します。

※参照 : 家計の金融行動に関する世論調査[二人以上世帯調査] 令和4年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

※参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

二人以上世帯の平均値は1,291万円、中央値は400万円で、一方の単身世帯の平均値は871万円、中央値は100万円です。

年齢別にみると、20代の平均貯金額が最も低く、以降は年齢が上がるにつれて、平均値・中央値のどちらも右肩上がりで増えていきます。特に、20代と30代の平均貯金額の差は大きく、今後のライフイベントに備えて貯金に取り組む世帯が増えたことが伺えます。

以降は数値が緩やかに伸びていきますが、60代になって定年退職を迎え、退職金を受け取る世帯が増えるためか、50代と60代の平均貯金額にも大きな開きがみえます。

年代別の貯金額については、以下のコンテンツをぜひ合わせて参考にしてください。

年収別の平均貯金割合

日本では年齢が上がるにつれて収入が増える傾向が強く、収入が増えればその分だけ貯金に回せる金額も増えるものと考えられがちです。

そこで、金融広報中央委員会の「家計の金融行動に関する世論調査(令和4年)」を参照して、年収別の平均貯金割合を確認していきましょう。二人以上世帯と単身世帯の2つに分けて、比較表をまとめたのでご覧ください。

| 【二人以上世帯】年収別の平均貯金割合 | ||||||||

|---|---|---|---|---|---|---|---|---|

| 収入 | 収入はない | 300万円未満 | 300~500万円未満 | 500~750万円未満 | 750~1,000万円未満 | 1,000~1,200万円未満 | 1,200万円以上 | |

| 年間手取り収入 (平均値) | 0円 | 165万円 | 373万円 | 582万円 | 834万円 | 1,020万円 | 1,706万円 | |

| 年間手取り収入 (中央値) | 0円 | 200万円 | 400万円 | 600万円 | 800万円 | 1,000万円 | 1,450万円 | |

| 平均貯金割合 | 5% | 7% | 9% | 13% | 14% | 17% | 18% | |

二人以上世帯には、子どもを含む世帯も含まれており、子どもの教育費や進学費用の支払いなどで、貯金に回せる金額が限られている可能性が考えられます。

具体的な貯金割合をみると、年収が300万円以上の世帯は、手取り年収の約10〜15%を貯金しています。また、年収が300万円未満の世帯も5〜10%を貯金していることから、二人以上世帯では、おおむね10%前後を貯金に回している世帯が多いようです。

続いて、単身世帯の平均貯金割合をみていきましょう。

| 【単身世帯】年収別の平均貯金割合 | ||||||||

|---|---|---|---|---|---|---|---|---|

| 単身世帯 | 収入はない | 300万円未満 | 300~500万円未満 | 500~750万円未満 | 750~1,000万円未満 | 1,000~1,200万円未満 | 1,200万円以上 | |

| 年間手取り収入 (平均値) | 0円 | 162万円 | 358万円 | 569万円 | 826万円 | 1,016万円 | 1,721万円 | |

| 年間手取り収入 (中央値) | 0円 | 175万円 | 350万円 | 550万円 | 800万円 | 1,000万円 | 1,250万円 | |

| 平均貯金割合 | 2% | 9% | 16% | 23% | 26% | 23% | 33% | |

年収750万円未満の単身世帯は二人以上世帯と同様で、手取り収入の約10〜15%を貯金に回しています。一方、年収が750万円以上になると、手取り収入のおよそ30%以上を貯金に回す世帯割合が一気に増えることがわかります。

世帯人数別の平均貯金額

厚生労働省の「家計調査(2022年)」の調査結果を参照して、世帯人数別の平均貯金額についてもみていきましょう。

| 世帯人数別の平均貯金額 | ||||

|---|---|---|---|---|

| 項目 | 実収入 | 手取り収入(可処分所得) | 預貯金 | 貯蓄率 |

| 世帯人員1人 | 4,431,540円 | 3,628,296円 | 1,399,980円 | 38.6% |

| 世帯人員2人 | 6,248,988円 | 5,074,548円 | 1,469,832円 | 29.0% |

| 世帯人員3人 | 7,575,996円 | 6,129,756円 | 1,989,336円 | 32.5% |

| 世帯人員4人 | 8,140,872円 | 6,589,272円 | 2,101,980円 | 31.9% |

| 世帯人員5人 | 8,370,024円 | 6,775,800円 | 1,655,952円 | 24.4% |

| 世帯人員6人以上 | 7,454,292円 | 6,365,184円 | 1,605,012円 | 25.2% |

| 平均 | 6,422,124円 | 5,220,012円 | 1,683,636円 | 32.2% |

※貯蓄率は預貯金÷可処分所得で算出した割合です

※参照 : 表番号4 世帯人員・世帯主の年齢階級別 シート勤労|家計調査(2022)家計収支編|厚生労働省より作成

世帯人員によって実収入は大きく変動し、それに伴い手取り収入や預貯金にも差があることがわかります。

ただし、預貯金÷手取り収入で計算した「貯蓄率」においては、世帯人員の数にかかわらず、平均して3割前後を貯金に回している世帯が多いようです。

約2〜3割は金融資産の保有なし

金融広報中央委員会の「家計の金融行動に関する世論調査(令和4年)」の統計データによると、二人以上世帯の約2割、単身世帯の約3割は金融資産を保有していないことがわかっています。

年代別に見た、金融資産の保有割合は以下の通りです。

| 金融資産を保有していない世帯の割合 | ||||||

|---|---|---|---|---|---|---|

| 項目 | 二人以上世帯 | 単身世帯 | ||||

| 区分 | 金融資産なし | 金融資産あり | 無回答 | 金融資産なし | 金融資産あり | 無回答 |

| 全国 | 23.1% | 73.5% | 3.4% | 34.5% | 63.1% | 2.4% |

| 20代 | 35.7% | 61.4% | 2.9% | 42.1% | 56.1% | 1.8% |

| 30代 | 23.9% | 73.5% | 2.6% | 32.4% | 64.8% | 2.8% |

| 40代 | 26.1% | 70.1% | 3.8% | 35.8% | 60.5% | 3.7% |

| 50代 | 24.4% | 71% | 4.6% | 39.6% | 57.1% | 3.3% |

| 60代 | 20.8% | 76.3% | 2.9% | 28.5% | 69% | 2.5% |

| 70代 | 18.7% | 78.6% | 2.7% | 28.3% | 70.5% | 1.2% |

※参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

当データの「金融資産の有無」につきまして、「貯金のあり・なし」と表現しておりましたのは誤りです。参照元の「金融資産の有無」は、設問の「a.問1(b)で10(いずれも保有していない)を選択した世帯と、b.問1(b)で1(預貯金)のみを選択し、問2(a)で1(預貯金の合計残高)の「うち運用または将来の備え」がゼロの世帯をそれぞれ「金融資産を保有していない世帯」(金融資産非保有世帯)としている。」と定義されているため、「金融資産あり・なし」の表現に修正しております。(2024年4月25日追記)

上記の調査結果をみると、全年代において単身世帯よりも二人以上世帯のほうが「金融資産あり」と回答する世帯が多いことがわかります。

単身世帯よりも二人以上世帯のほうが、出産や子どもの教育費、住宅ローンの支払いなど、将来のライフイベントに備えて貯金を進める傾向が強いことが伺えます。

また、50歳以降の二人以上世帯では2割前後、単身世帯では3割前後が「金融資産なし」と回答しています。日本では年齢が上がるにつれて収入が増える傾向にありますが、上記の結果では、金融資産の有無の直接的な要因は年収にはないことがわかります。

1,000万以上貯蓄している割合は全体の20〜30%

一方、金融広報中央委員会の同調査によれば、全体の20〜30%が1,000万円以上の貯蓄をしていることがわかっています。

| 世帯別 1000万円以上貯金している人の割合 | ||

|---|---|---|

| 世帯 | 二人以上世帯 | 単身世帯 |

| 全国 | 32.2% | 21.3% |

| 20代 | 3.5% | 2.4% |

| 30代 | 16.2% | 13.6% |

| 40代 | 21.3% | 20.1% |

| 50代 | 32.8% | 22.4% |

| 60代 | 43.4% | 33.9% |

| 70代 | 45.7% | 35.7% |

※参照 : 家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果 各種分類別データ シート4|知るぽると 金融広報中央委員会

一般的に、収入が少ない割合が高い20代でも、1,000万円以上の貯蓄がある世帯が全体の2〜3%ほどいます。

たしかに年収が多ければ、その分だけ貯金がしやすい環境にあるといえます。ですが、上記のデータは、積極的に貯金へ取り組めば、収入が少ない世帯でも1,000万円以上の貯蓄ができることの証明といえるしょう。

貯蓄の主な目的は「老後への蓄え」や「病気やケガ、災害時の備え」

貯蓄をする世帯の主な目的は、次のとおりです。

参照:証券投資に関する全国調査(調査結果概要)2021年12月15日 日本証券業協会

全体の5割以上は「老後の生活への備え」として貯金をしており、以降は「不測の事態への備え」「教育資金」と続きます。

老後2,000万円問題が話題になったことや、平均寿命の延伸化に伴い「人生100年時代」とよばれるようになったことで、老後の生活資金への意識が強く向いていることが伺えます。

毎月の貯金額はいくらが理想?

厚生労働省の「家計調査(2022年)」によると、手取り収入は年収の額面のおよそ8割であることがわかっています。おおよその手取り年収を一律80%として、年収からわかる毎月の貯金額の目安は以下の通りです。

| おおよその手取り年収と貯金額の目安 | |||||

|---|---|---|---|---|---|

| 年収 | おおよその手取り年収(80%) | 手取り年収から 10% | 手取り年収から 15% | 手取り年収から 20% | 手取り年収から 30% |

| 300万円 | 240万円 | 24万円(月2万円) | 36万円(月3万円) | 48万円(月4万円) | 72万円(月6万円) |

| 400万円 | 320万円 | 32万円(月約2.7万円) | 48万円(月4万円) | 64万円(月約5.3万円) | 96万円(月8万円) |

| 500万円 | 400万円 | 40万円(月約3.3 万円) | 60万円(月5万円) | 80万円(月約6.7万円) | 120万円(月10万円) |

| 600万円 | 480万円 | 48万円(月4万円) | 72万円(月6万円) | 96万円(月8万円) | 144万円(月12万円) |

| 700万円 | 560万円 | 56万円(月約4.7万円) | 84万円(月7万円) | 112万円(月約9.3万円) | 168万円(月14万円) |

| 800万円 | 640万円 | 64万円(月約5.3万円) | 96万円(月8万円) | 128万円(月約10.7万円) | 192万円(月16万円) |

| 900万円 | 720万円 | 72万円(月6万円) | 108万円(月9万円) | 144万円(月12万円) | 216万円(月18万円) |

| 1,000万円 | 800万円 | 80万円(月約6.7万円) | 120万円(月10万円) | 160万円(月約13.3万円) | 240万円(月20万円) |

一般的に、毎月の貯金額は、手取り収入の15%前後が生活に無理のない範囲とされています。将来を見据えた貯蓄は非常に大切ですが、いまの生活を圧迫しては元も子もありません。

毎月の手取りが20万円(手取り年収240万円)の場合は、その15%にあたる毎月3万円を目安に、貯金に取り組むのが良いでしょう。

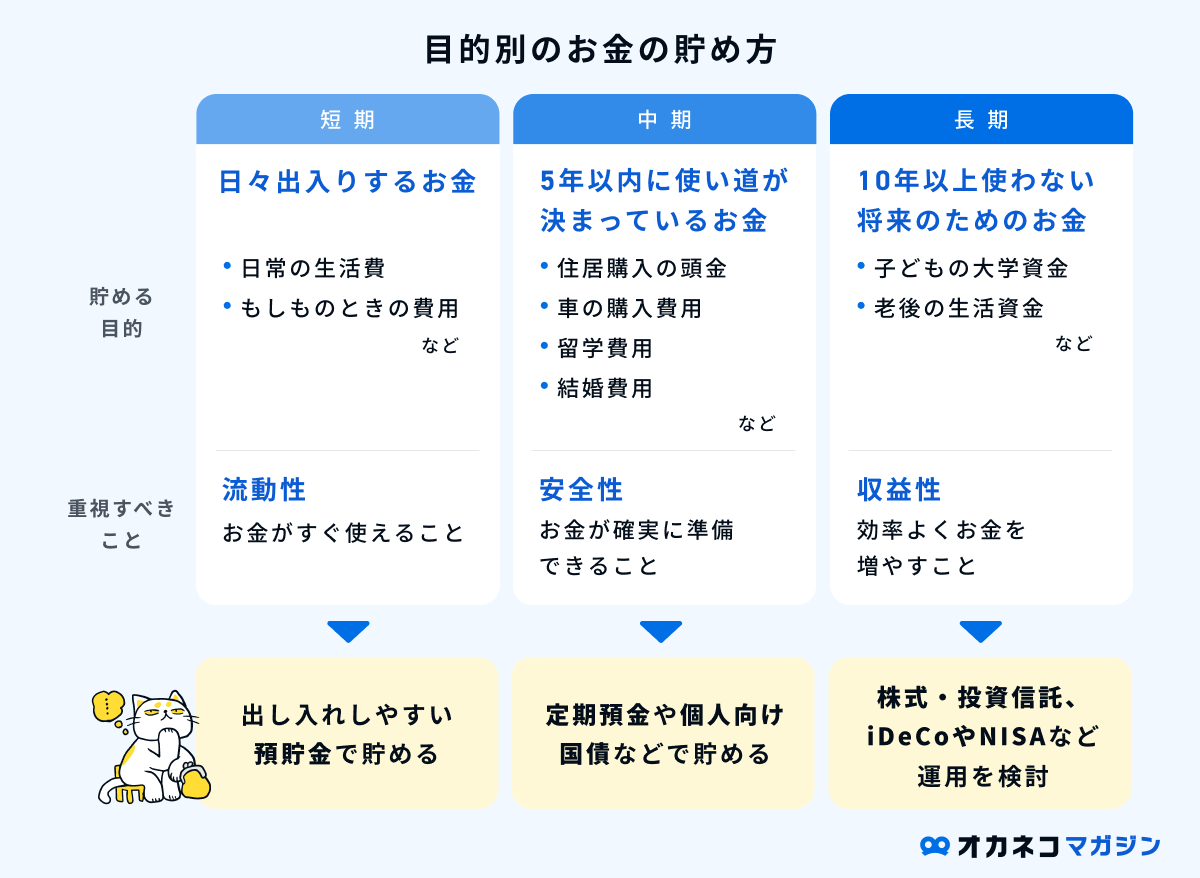

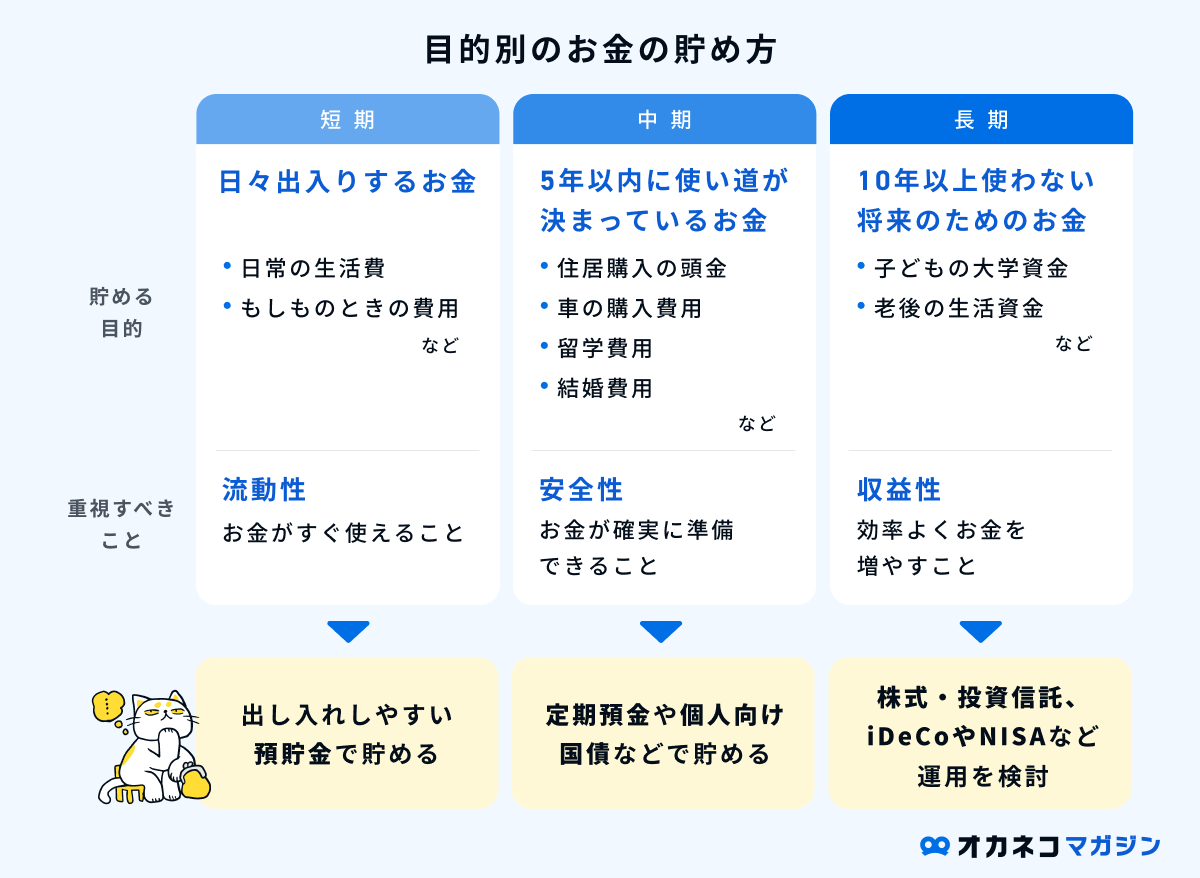

ただし、貯蓄をする際はあらかじめ「目的」を明確にしておく必要があります。なぜなら、目的が定まっていないと毎月の具体的な貯金額を計算できず、お金をついつい無駄遣いしてしまう可能性もあるためです。

無理のない貯金を継続する5つのコツ

無理のない貯金を継続するためのコツとして、以下のポイントを意識しましょう。

- ポイント1. ライフプランニングをする

- ポイント2. 貯金の目的を明確にする

- ポイント3. 家計の収支を見直して、ムダをなくす

- ポイント4. 毎月の予算を決めて生活する

- ポイント5. 口座を分けて先取り貯金を心がける

- ポイント6. 金利の高い銀行を選ぶ

ポイント1. ライフプランニングをする

ライフプランニングとは、将来起こりうるライフイベントや理想とする生き方・価値観を踏まえ、それに必要なお金を書き出した生活設計のことです。長い人生の中で起こりうるライフイベントとそのタイミング、必要なお金などが一目でわかります。

日本FP協会のHPでは、ライフプランニング表が作成できるツールが公開されています。しかし、FPなどお金の専門家に依頼すれば、より詳細かつリアルなライフプランニング表を作成してもらえるうえ、現状の課題や目的に合った解決策も提案してくれるでしょう。

「オカネコ」では、簡単な家計診断をしたあとコメント欄に「ライフプランニングをしたい」と記入すると、お金のプロからメッセージが届きます。そのままチャットで無料相談ができますので、ぜひお気軽に試してみてください。

ポイント2. 貯金の目的を明確にする

ライフプランニングから把握できたこれから必要になるお金をもとに、「貯金の目的」を明確にしておくことで、貯金のモチベーションにもつながり、途中でお金を使い込んでしまうリスクを減らせます。

貯めたお金を使う時期が決まっていれば、その時期から逆算して、毎月の必要な貯金額を決められます。たとえば、1年後に海外旅行へ行く費用として120万円が必要だとすれば、ひと月あたり10万円を貯金する必要があるとわかります。

すぐに使う予定のお金はいつでも引き出せるよう預貯金で保管し、しばらく使う予定のない老後資金などは資産運用を活用するなど、お金の使う目的にあわせて置き場所を変えることで効率よくお金を貯められるでしょう。

無理のない貯金を継続するために、まずはしっかりと「資金の色分け」をすることが重要です。目的もなく資産形成を始めると、使っていいお金なのか、そうでないお金なのかの区別がつかず、上手く資産形成ができなくて相談にいらっしゃる方はたくさんいます。

また、毎月残ったお金を貯金するのではなく、先取り貯金をする習慣を身につけましょう。先取り貯金したお金はなかったことにして1ヶ月間生活すれば、着実に資産形成ができます。

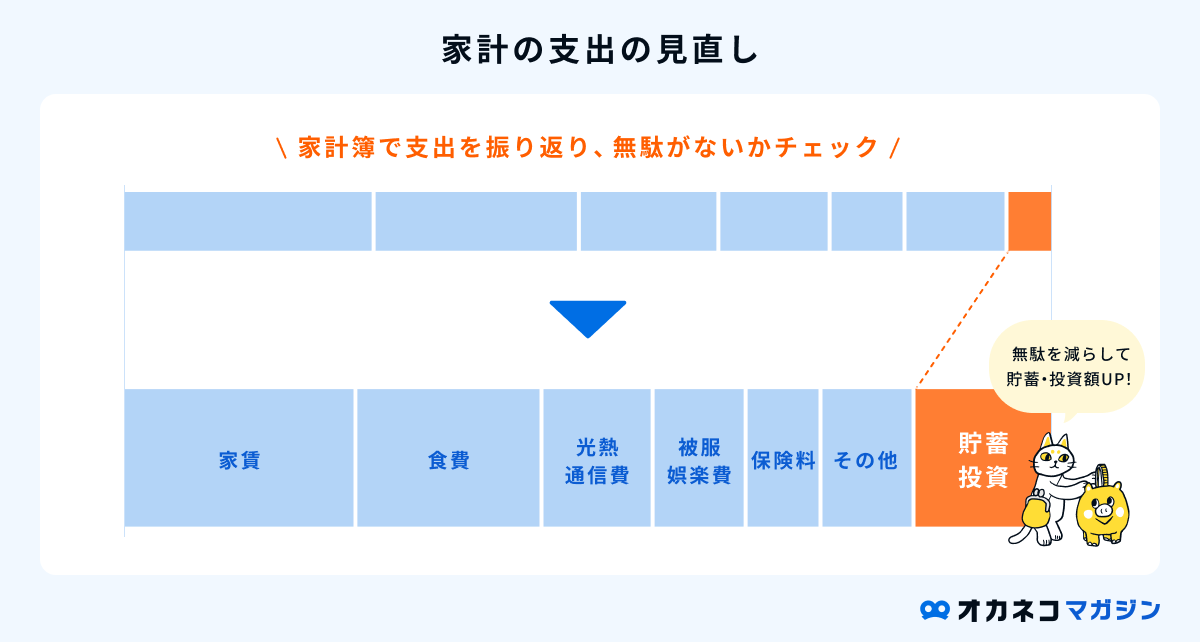

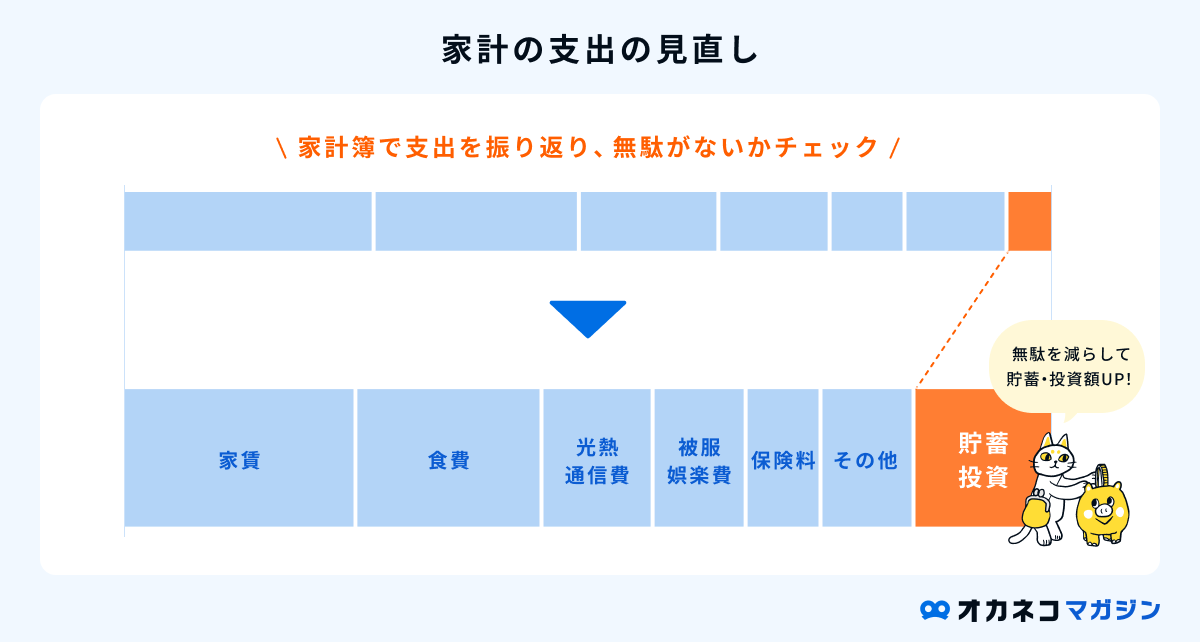

ポイント3. 家計の収支を見直して、ムダをなくす

貯金にまわすお金を増やすためには、現状の家計収支を見直して、ムダをなくす必要があります。

貯金ができない女性は、毎月の支出の中でも「固定費」の割合が高い傾向にあります。固定費とは、家賃やインターネット料金、サブスクリプションサービス利用料のように、毎月一定額が継続的に出て行く支出のことです。

一度見直してしまえば節約効果は長く続きますので、以下のように固定費の見直しを優先的に行い、生活コストを下げる工夫をしてみましょう。

- 保険を見直し、不要な保険は解約する

- 格安SIMのスマートフォンに乗り換える

- ネット回線やWiFiをご自身の使用状況に合わせ最適化する

- 定期購入品やサブスクリプションサービスを必要なものだけに絞る

ネット回線の見直しで

かんたん固定費削減

| らくらく 光WiFiコンシェル | ・ネット回線をご相談から申し込みまで丸ごとサポート ・新規契約も乗り換えもOK! ・あなたにとって最もお得なプランをご提案 ・キャッシュバックキャンペーン開催中!(※1) | 公式サイトを見る | |

ネット回線の見直しで

かんたん固定費削減

| らくらく 光WiFiコンシェル | ・ネット回線をご相談から申し込みまで丸ごとサポート ・新規契約も乗り換えもOK! ・あなたに最もお得なプランをご提案 ・キャッシュバックもアリ!(※1) | |

| 公式サイトを見る | ||

ポイント4. 毎月の予算を決めて生活する

手元にお金があるとついつい使い込んでしまうものです。使いすぎを防ぐためには、あらかじめ毎月の予算を決めて生活することを意識してみてください。

毎月の予算を決めるには、食費や日用品の購入費、交際費などを事前に分けておく必要があります。そのうえで、1ヶ月を暮らすために必要な生活資金(家賃や水道光熱費など)を除いた金額の範囲内で、各項目で予算を振り分けましょう。

たとえば、毎月の収入が30万円で、固定費を含む生活資金が20万円の場合、残りの10万円を各項目に割り振るイメージです。毎月の給料が入るタイミングで次月の予算を決めておけば、お金の使いすぎを予防できるので、ぜひ実践してみてください。

毎月の家計管理ができる専用アプリとプリペイドカード機能が一体化した「B/43(ビーヨンサン)」を利用すれば、支払った金額がリアルタイムで自動的にアプリに反映されるだけでなく、1か月あたりの予算をカテゴリーごとに分けて細かく管理することもできます。

ポイント5. 口座を分けて先取り貯金を心がける

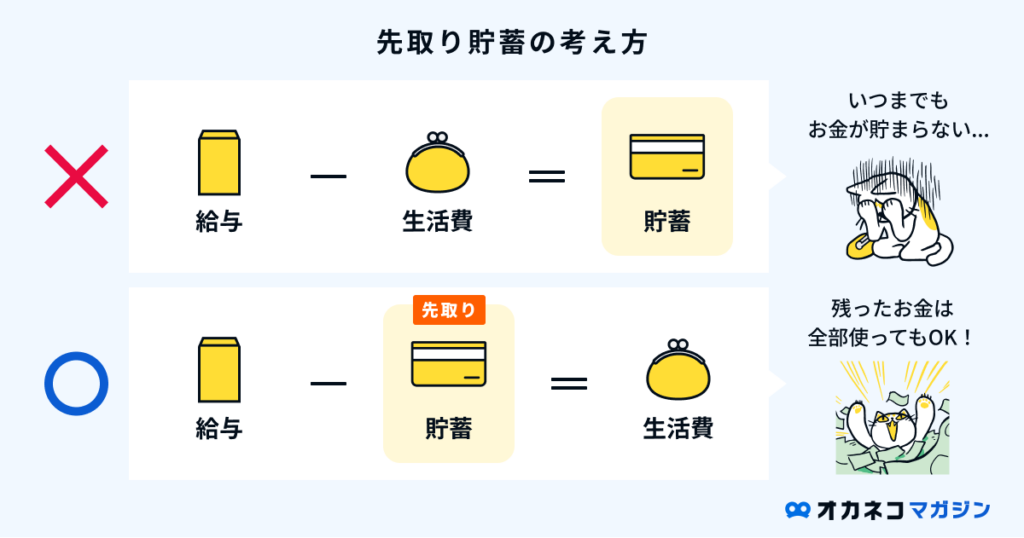

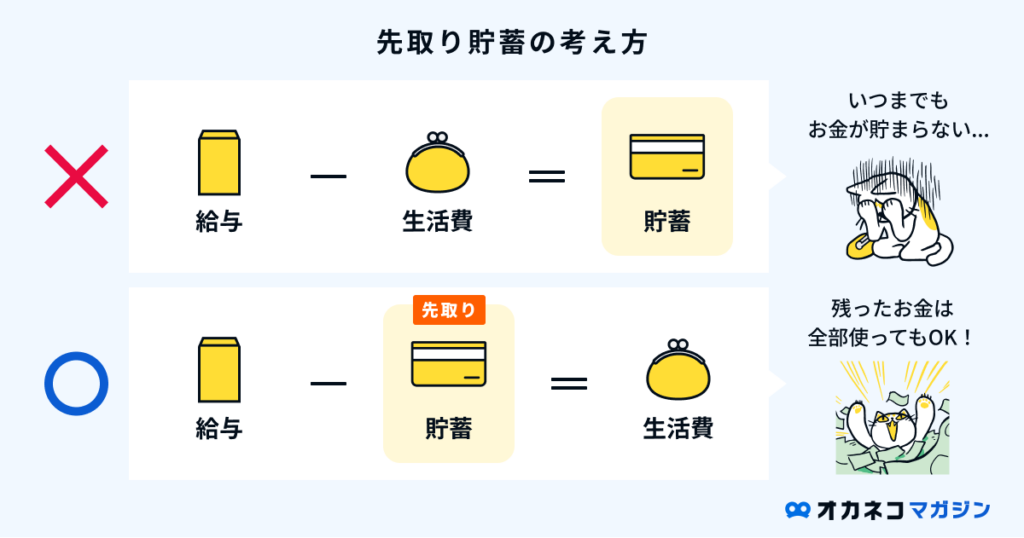

貯金を継続するには、生活用と貯金用で口座を分けて、「先取り貯金」を心がけることです。

先取り貯金とは、収入を得たタイミングで一定額を先に貯蓄へ回して、残りのお金で生活をする貯金方法です。私たち人間には、手元のお金を使い切ろうとする特徴があり、この特徴を「パーキンソンの法則」といいます。

つまり、「月末に残ったお金」を貯金しようと思っても、手元のお金を使い切ってしまい、なかなか上手く貯金ができない状態が続いてしまうのです。

その点、「先取り貯金」を活用すれば、手元のお金を使い込んでしまっても、先に貯金へ回している分があるので、お金が貯まらない状況を回避できます。

この際、生活資金と同じ口座で貯金をしようとしても、ついつい引き出しで使い込んでしまう恐れがあるため、かならず生活用と貯金用で口座を分けるようにしましょう。

ポイント6. 金利の高い銀行を選ぶ

効率よく貯蓄をするためには、金利の高い銀行を選ぶことも大切です。特に、一般的なメガバンクや都市銀行よりも、ネット銀行のほうが金利は高めに設定されています。たとえば、ネット銀行の一例とその金利は、次のとおりです。

なお、一部のネット銀行で高金利を実現するためには、一定額以上の預け入れが必要だったり、給与受取口座に指定する必要があったり、さまざまな条件が定められている場合があります。

一方、特定の銀行やコンビニのATMなら回数制限無しで手数料が無料になる、取引回数に応じて優遇措置が受けられるなど、ネット銀行ならではのメリットがあります。

ネット銀行の特徴と金利をよく調べたうえで、なるべく高金利の銀行で口座を開設することを心がけましょう。

ライフイベント別でかかる費用の目安

貯金を成功させるには、将来のライフイベントで必要な金額の目安を知っておくことが大切です。ここでは、ライフイベントの一例とそれにかかる費用の目安をご紹介します。

結婚資金

「ゼクシィ結婚トレンド調査2022調べ」によると、結納・婚約〜新婚旅行までにかかった費用の総額(推計値)は約371.3万円です。結婚資金に必要な金額の内訳は、次のとおりです。

- 結納・婚約〜新婚旅行までにかかった費用総額(推計値):371.3万円

- 結納式の費用:16.6万円

- 両家の顔合わせ費用:6.6万円

- 婚約指輪:35.8万円

- 結婚指輪(2人分):26.1万円

- 挙式、披露宴・ウェディングパーティー総額:303.8万円

- 新婚旅行:29.6万円

- 新婚旅行土産:4.3万円

※「結納・婚約~新婚旅行までにかかった費用 総額」の算出時に用いた各項目の平均金額を掲載しているが、これは結納・会場費および両家の顔合わせ・会場費については実施した人の、その他の項目については費用の発生した人の平均金額であり、各項目の平均金額の合計は、「結納・婚約~新婚旅行までにかかった費用 総額」とは一致しない

※参照 : ゼクシィ結婚トレンド調査2022調べ 39ページ

ただし、これらの費用はあくまで平均額なので、結婚式の規模や旅先によって費用は大きく変動します。また、上記に加えて、新婚生活に向けて家具や家電の買い替え費用を準備しておく必要もあります。

結婚式の際には両親や家族からの援助、ご祝儀などもあるため、上記の費用を全額自己負担で賄うわけではありませんが、ある程度のまとまった金額を貯金しておく必要性は高いといえます。

出産費用

将来的に出産を考えている場合は、出産費用も貯金しておく必要があります。一般的な出産費用の一例と目安は、次のとおりです。

- 妊婦健診費用:初診1万円前後、以降5,000〜7,000円程度

- 分娩費用と入院費用:45万〜50万円

- その他:マタニティ・ベビー用品代など

※超音波検査や血液検査などで追加費用が発生する場合もあります

国民健康保険中央会の「出産費用 平成28年度」によると、正常分娩の平均的な出産費用はおよそ50万円前後です。

| 出産費用の一例(平成28年度) | ||

|---|---|---|

| 項目 | 平均値 | 中央値 |

| 入院日数 | 6日 | 6日 |

| 入院料 | 112,726円 | 102,000円 |

| 室料差額 | 16,580円 | 0円 |

| 分娩料 | 254,180円 | 250,000円 |

| 新生児管理保育料 | 50,621円 | 51,500円 |

| 検査・薬剤料 | 13,124円 | 10,000円 |

| 処置・手当料 | 14,563円 | 5,560円 |

| 産科医療補償制度 | 15,881円 | 16,000円 |

| その他 | 28,085円 | 18,440円 |

| 妊婦合計負担額 | 505,759円 | 493,400円 |

また、厚生労働省の「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」を参照すると、室料差額等を除いた公的病院における出産費用の全国平均は452,288円、中央値は449,915円となっています。

室料差額とは、いわゆる「差額ベッド代」のことで、妊婦側が希望して個室や特別療養環境室に入院した場合に発生する費用です。

正常分娩における出産費用や差額ベッド代には、公的医療保険を使うことができないため、全額を自己負担で賄わなければなりません。

ですが、出産時に受け取れる「出産育児一時金」や「出産手当金」、地方自治体が用意する補助制度が利用できる場合があるので、それらの給付金を出産費用に充てることができます。

なお、帝王切開などの異常分娩の場合は公的医療保険が適用され、医療費の3割を自己負担で支払う形になることを覚えておきましょう。

育児・教育資金

文部科学省の「子供の学習費調査(令和3年度)」によると、幼稚園〜高等学校(全日制)を卒業するまでの学習費総額は、次のとおりです。

| 子供の学習費総額(幼稚園〜高等学校卒業まで) | ||||

|---|---|---|---|---|

| 区分 | 公立 | 私立 | ||

| 期間 | 年間 | 卒業まで | 年間 | 卒業まで |

| 幼稚園 | 165,126円 | 495,378円 | 308,909円 | 926,727円 |

| 小学校 | 352,566円 | 2,115,396円 | 1,666,949円 | 10,001,694円 |

| 中学校 | 538,799円 | 1,616,397円 | 1,436,353円 | 4,309,059円 |

| 高等学校(全日制) | 512,971円 | 1,538,913円 | 1,054,444円 | 3,163,332円 |

※参照 : 結果の概要-令和3年度子供の学習費調査|調査結果の概要|4 幼稚園から高等学校卒業までの15年間の学習費総額(表9参照)|文部科学省

また、子どもが大学に入学することを考えると、さらに高額な教育資金が必要です。日本政策金融公庫の「教育費に関する調査結果」によると、令和3年度における大学の入学費用、年間の学習費総額の調査結果は、次のとおりとなっています。

| 大学の入学費用、年間の学習費総額(令和3年) | |||

|---|---|---|---|

| 区分 | 国公立大学 | 私立大学(文系) | 私立大学(理系) |

| 入学費用 | 672,000円 | 818,000円 | 888,000円 |

| 在学費用(年額) | 1,035,000円 | 1,520,000円 | 1,832,000円 |

なお、これらの金額には、レクリエーションやクラブ活動、学習塾や家庭教師代などの学校外でかかる費用は含まれていません。

子どもの教育資金は、人生の3大支出(教育資金・住居資金・介護資金)に数えられるほど高額な支出となるため、早いうちから計画的な貯金を始めておく必要性があります。

住宅購入資金

住宅を購入する際には、主に次の費用が発生します。

- 物件取得費用:印紙税、不動産取得税、登録免許税、司法書士報酬、仲介手数料など

- 住宅ローン費用:印紙税、登録免許税、ローン事務手数料、ローン保証料など

- 頭金、火災保険料、修繕積立基金など

住宅金融支援機構の「2021年度フラット35利用者調査」によると、住宅ローンを利用した住宅購入価額は、およそ2,600万〜4,500万円とされています。さらに、住宅を購入した後も、定期的に支払いが続く費用もあります。

- 固定資産税

- 管理費

- 修繕費用

- 火災保険料

- 水道光熱費

購入する物件や地域、規模によって大きく変動し、それによって印紙税や不動産取得税も変わってくるため、長い人生の中でも非常に高額な買い物といえます。

なお、住宅資金については「すまい給付金」や「住宅取得資金贈与の非課税の特例」など、経済的負担を緩和するために国や市区町村が実施する制度があるので覚えておきましょう。

介護費用・葬儀費用

年齢を重ねるにつれて、両親の介護費用も必要になります。生命保険文化センターの「生命保険に関する全国実態調査」によると、平均的な介護期間は約61ヶ月、介護費用の平均月額は約8.3万円となっており、総額で506.3万円もの費用が必要です。

また、両親が亡くなった際には100〜200万円程度の葬儀費用、遺産相続が発生する場合には相続税の支払い、各種書類の取得費用も発生します。

老後資金

冒頭でもご紹介した総務省統計局の「家計調査年報(家計収支編)2021年(令和3年)家計の概要」によると、65歳以上世帯の平均的な家計収支は次のとおりとなっています。

| 65歳以上無職世帯の月額家計収支(2021年) | ||

|---|---|---|

| 項目 | 二人以上世帯 | 単身世帯 |

| 実収入(社会保障給付を含む) | 236,576円 | 135,345円 |

| 消費支出 | 224,436円 | 132,476円 |

| 非消費支出(税金、社会保険料、借金利子など) | 30,664円 | 12,271円 |

| 不足分 | 18,525円 | 9,402円 |

※参照 : 家計調査 収支項目分類の基本原則|総務省統計局

上記のデータを参照すると、二人以上世帯で毎月1.8万円、単身世帯で毎月9,000円程度の貯金を取り崩しながら生活していることが伺えます。

厚生労働省の「令和3年簡易生命表の概況」によると、日本人の平均寿命は男性が約81歳、女性が約88歳です。これらを考慮すると、平均寿命をまっとうするまでの老後資金として、単身世帯で約173万〜250万円、二人以上世帯では約346万〜497万円が不足する計算となります。

また、上記の金額は普通に生活するだけで不足すると考えられる費用なので、ゆとりのある老後生活を過ごすためには、さらに多くの資金を貯金しておく必要があります。

効率よく貯金するには資産運用も大切

ここまでご覧になった方の中には、今後のライフイベントに必要な金額や現在の貯蓄額を照らし合わせて、お金に対する不安がより強くなった方も多いのではないでしょうか。

普通の預貯金だけで将来に必要な資金を用意するのは難しいと言わざるを得ませんが、その一方で、近年では効率よく貯金が進められる運用方法が数多く登場しています。

- NISA

- iDeCo

- 株式投資

- 投資信託

- 債券

- 不動産

- 財産形成貯蓄制度(財形)

- 積立定期預金

- 積立型保険

資産運用というと、株式投資や不動産などのイメージが強く、これらを始めるためには数十万〜数百万円の高額な初期費用が必要でしたが、「NISA」や「iDeCo」などを活用すれば、毎月少額からの積立投資が始められます。

さらに、通常の金融投資では利益に対して20.315%が課税されてしまいます(※)が、これらの制度は長期に渡って非課税で運用できます。

手元のお金をついつい使い込んでしまう方は、「財形貯蓄制度」や「積立定期預金」など、自動的に貯金用口座に送金する仕組みを利用すれば、着実に貯金額を増やすことができるでしょう。

これらの方法を併用することで効率よく貯金ができるようになるので、貯金を意識し始めた今のタイミングで、積極的に取り組んでみてください。

NISA口座におすすめ!

おすすめのネット証券口座

| SBI証券 | ・国内株式個人取引シェアNo.1(※1) ・投資初心者におすすめ! | 公式サイトを見る | |

| 楽天証券 | ・NISA口座開設数3年連続No.1(※2) ・楽天ポイントも貯まる! ・2023年10月1日より、手数料コースを「ゼロコース」に設定で手数料無料 | 公式サイトを見る | |

※2 : 主要ネット証券5社(auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(かな順))で比較。2023年3月30日現在、楽天証券調べ

NISA口座におすすめ!

おすすめのネット証券口座

| SBI証券 | ・国内株式個人取引シェアNo.1(※1) ・投資初心者におすすめ! | |

| 公式サイトを見る | ||

| 楽天証券 | ・NISA口座開設数3年連続No.1(※2) ・楽天ポイントも貯まる! ・2023年10月1日より、手数料コースを「ゼロコース」に設定で手数料無料 | |

| 公式サイトを見る | ||

※2 : 主要ネット証券5社(auカブコム証券、SBI証券、松井証券、マネックス証券、楽天証券(かな順))で比較。2023年3月30日現在、楽天証券調べ

「資産運用」と聞くと少し難しく感じてしまう方もいるかもしれませんが、当面、使い道のないお金にはしっかり働いてもらいましょう! 「iDeCo」を活用すると「ドルコスト平均法」という手法でリスク低減することが可能で、運用初心者の方にも非常にオススメな制度、仕組みです。

さらに、NISAの場合は増えた分の資金は非課税で売却が可能です。iDeCoの場合は積立時を含めて節税効果があるので、まだ始められていない方はぜひ検討してみてください。

※2023年3月時点の情報です

まとめ

厚生労働省の「令和元年国民生活基礎調査」によれば、1世帯あたりの平均貯金額はおよそ1,077万円です。貯金を成功させるには、将来のライフイベントで必要な費用を把握し、毎月一定額の貯金を継続することが大切です。

一般的には、手取り収入の15%前後を貯金に回すのが良いとされていますが、事前に貯金の「目的」を明確にしておき、無駄遣いを減らすところから始めていきましょう。

老後2,000万円問題や人生100年時代とよばれるようになり、将来を見据えた貯金を意識し始めた方も多いと思います。ご紹介した「効率よく貯金する方法」を参考にしながら、今後の人生設計をされてみてはいかがでしょうか。